Dopo lunghi anni nei quali la politica economica si è concentrata nel combattere la deflazione, lo spettro dell’inflazione è tornato a sconvolgere le principali economie del pianeta. Nelle maggiori economie, la quantità di moneta misurata dagli aggregati monetari era aumentata stabilmente per almeno un decennio, ma al contempo i prezzi erano rimasti stagnanti. Nonostante ciò, alla luce della recente inflazione alcuni economisti hanno subito puntato il dito contro le politiche monetarie espansive delle banche centrali che, a loro dire, causerebbero un disancoraggio al rialzo delle aspettative.

Se lo scherzo del pastore narrato da Esopo insegna qualcosa, è che chi millanta pericoli non gode più di credibilità qualora questi realmente si manifestino. Nell’ultimo decennio, nonostante gli allarmismi di molti osservatori economici, i bilanci delle banche centrali sono esplosi (senza alcuna conseguenza significativa sull’andamento dei prezzi di beni e servizi). Anche se l’inflazione di oggi non è dovuta a un aumento di offerta di moneta nel sistema, c’è ancora chi tenta di spiegarla in quel modo, come per esempio il professor Franco Bruni in un precedente articolo di questo ciclo di approfondimenti. Ma è un tentativo che astrae dal contesto economico internazionale e poggia su fragili basi teoriche.

Per tale motivo, la politica monetaria restrittiva avviata dalle banche centrali appare motivata più da distorsioni ideologiche che da ragioni funzionali. Si rafforza così il sospetto che le politiche monetarie non siano orientate al perseguimento del bene pubblico, bensì alla tutela di interessi consolidati.

L’inefficacia di una strategia monetaria restrittiva

L’aumento dei tassi di interesse presenta problematiche riconducibili a due categorie. La prima ha a che fare con la natura dell’inflazione di oggi. La seconda, più prettamente teorica, riconosce che la politica monetaria ha molto meno potere sull’inflazione di quanto tradizionalmente si creda, e comunque non agisce attraverso i canali enfatizzati nella vulgata comune.

Partendo dal primo punto, l’inflazione che osserviamo oggi è sostanzialmente il prodotto di fattori che agiscono sul lato dell’offerta. In primo luogo, il passaggio repentino dai lockdown alle riaperture ha creato vari “colli di bottiglia”. Tale dinamica è stata poi esacerbata dall’aumento del costo dell’energia. Inoltre, questo contesto espone a speculazioni, sia da parte dei fornitori di materie prime, sia di quelle categorie di imprese manifatturiere che operano in mercati protetti e approfittano della fiammata inflazionistica per allargare la propria quota di profitto. Infine, il conflitto russo-ucraino coinvolge uno dei massimi fornitori energetici globali ed esacerba le dinamiche di cui sopra.

Alla luce di questi elementi, su quali presupposti logici le autorità monetarie pensano di combattere problemi legati al lato dell’offerta con strumenti che avrebbero effetti sulla domanda?

Alcuni rispondono che, qualora le banche centrali non intervenissero con politiche restrittive, le aspettative di inflazione si innalzerebbero in modo strutturale e infiammerebbero le dinamiche oggi osservate.

A costoro andrebbe forse chiesto su quali basi continuino a confidare in una teoria che già in origine mostrava assunti inverosimili (in particolare quello delle cosiddette “aspettative razionali”, secondo cui gli individui sarebbero in grado di prevedere meccanicamente il futuro in un ambiente che però è incerto) e che oggi risulta ancor più sconfessata. Nei tre decenni precedenti al 2020, infatti, le banche centrali avevano tentato di portare l’inflazione al tasso desiderato del 2% cercando di controllare le aspettative, ma non ci erano riuscite, nonostante l’impiego di strumenti di politica monetaria non convenzionali (tassi di interesse negativi e quantitative easing).

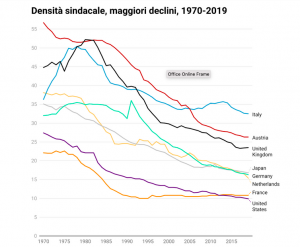

I difensori della visione monetaria convenzionale portano a difesa della loro posizione l’esperienza a loro dire virtuosa degli anni Ottanta, quando il governatore della Federal Reserve Paul Volcker alzò i tassi d’interesse al fine di rompere la spirale inflativa. In realtà, però, l’elemento cruciale che riportò l’inflazione a livelli considerati accettabili fu il mirato annichilimento di una delle parti coinvolta nel conflitto distributivo: quella dei lavoratori.

A questa “lotta di classe” dall’alto la politica monetaria ha senz’altro contribuito, ma con costi sociali ingenti: alti tassi di disoccupazione, stagnazione della quota salari e aumento della disuguaglianza. Di fatto, il costo del contenimento dell’inflazione è stato pagato dalle fasce più fragili.

L’inflazione come risultante del conflitto capitale-lavoro

Una lettura alternativa e più attinente alla realtà dei fenomeni inflattivi è quella avanzata dalla teoria del conflitto, che configura il problema dell’inflazione come intrinseco alle relazioni di potere tra capitale e lavoro.

Questa dinamica, per definizione, richiede “due per danzare”. Da un lato le imprese, dotate del potere di fissare i prezzi e della facoltà di alzare questi ultimi nel tentativo di aumentare i propri profitti. Dall’altro i lavoratori, che organizzandosi in associazioni sindacali possono contrattare salari più alti per far fronte all’aumento dei prezzi. A condizione che entrambe le parti siano dotate di una forza contrattuale rilevante, le reciproche rivendicazioni possono innescare una spirale inflattiva.

E cosa succede se, come oggi, aumenta il costo delle materie prime? In risposta a questo shock, le imprese hanno tipicamente la facoltà di trasferire l’aumento del costo delle materie prime sui prezzi dei beni prodotti per preservare i propri margini di profitto. A questo punto si aprono due scenari.

In un primo caso, la forza lavoro ad alta sindacalizzazione potrà rivendicare salari più alti. È probabile che le imprese acconsentano alla richiesta scaricando l’aumento salariale nuovamente sul costo delle merci prodotte, dando vita a una dinamica inflattiva – uno scenario che sia avvicina a quanto avveniva negli anni ‘70. Certo, in queste circostanze l’inflazione diventa un problema, poiché riduce il valore della ricchezza accumulata (sebbene questo elemento possa assumere caratteri anche positivi, traducendosi in una riduzione degli oneri di debito). Tuttavia, l’inflazione rappresenta soltanto l’epifenomeno di un processo produttivo dinamico, in cui l’economia può continuare a crescere e il potere di acquisto dei lavoratori tiene il passo con l’aumento dei prezzi.

Nel secondo scenario, che rischia di essere più vicino a quello dei giorni nostri, la forza contrattuale dei lavoratori non è tale da consentire adattamenti dei salariali all’aumento dei prezzi. Dunque, in tal caso, l’inflazione è destinata ad erodere il potere di acquisto delle fasce sociali più fragili. Tale dinamica sarà ulteriormente rinforzata qualora le autorità monetarie, fornendo risposte sbagliate al problema inflattivo, adottino misure restrittive che indeboliscono la ripresa economica. Queste potrebbero infatti esacerbare le problematiche dei “colli di bottiglia” attardando l’aggiustamento del meccanismo domanda-offerta. Nel complesso, politiche di questo tipo non solo non risponderebbero al problema inflattivo e anzi lo acuirebbero, ma rischierebbero di dare vita ad uno scenario di stagflazione. Alzare i tassi è come trovarsi di fronte a una sedia che brucia e per spegnere l’incendio dar fuoco all’intera abitazione.

Il vero quesito e le soluzioni alternative

A questo punto, chiedersi se l’inflazione di oggi è transitoria o permanente rischia di non cogliere nel segno.

Come abbiamo visto, mancano i presupposti per una spirale inflazionistica da conflitto. Anzi, per certi versi sarebbe addirittura positivo se queste condizioni ci fossero davvero. Esse segnalerebbero infatti una classe lavoratrice che finalmente riesce a difendere il proprio potere d’acquisto, e dunque di un’economia dinamica trainata da una domanda aggregata più solida. Ma così non è, almeno per ora. Se l’inflazione di oggi persisterà nel tempo, non sarà colpa dei salari, ma di un susseguirsi di shock esogeni dal lato dell’offerta.

Su questi shock, però, le banche centrali possono fare ben poco. I decisori di politica economica dovrebbero piuttosto interrogarsi su come fare affinché queste dinamiche non accentuino le disuguaglianze. Più in generale, ci sarebbe da riflettere su come sostenere il potere d’acquisto delle famiglie a basso reddito nel medio periodo, capovolgendo la tendenza alla stagnazione delle quote di reddito da lavoro e accrescendo l’efficienza del sistema produttivo (e dunque ammorbidendo le pressioni inflattive sul lato dell’offerta).

Alcune soluzioni per sostenere i redditi potrebbero essere l’applicazione una politica di controllo dei prezzi sui beni strategici, la tassazione sugli extra-profitti delle multinazionali avvantaggiate dall’attuare scenario economico, e interventi fiscali mirati a ridurre i “colli di bottiglia”.

Rendere l’economia più efficiente, invece, richiederebbe un intervento più sistemico. Bisognerebbe ripensare radicalmente l’attuale paradigma economico, rivalutando la politica fiscale e il ruolo dello Stato nell’economia. Spogliarsi di retaggi ideologici in ambito di politica monetaria, millantati come sapere tecnico, e riorientarsi verso una maggiore attenzione alle evidenze empiriche sarebbe già un buon punto di partenza.